家族信託の仕組みと種類

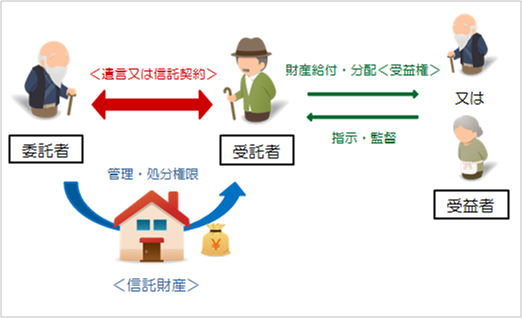

「信託」とは、一般的には「信頼して第三者に託すこと」を意味しますが、法律的には財産管理手法の1つとして、資産保有者(委託者)が“遺言”又は“契約”によって、信頼できる相手(受託者)に対して資産(不動産・預貯金・有価証券等)を移転し、一定の目的(信託目的)に従って、特定の人(受益者)のためにその資産(信託財産)を管理・処分する法律関係をいいます。

信託財産を管理する「受託者」は、非営利(無報酬)であれば信託業法の適用を受けませんので、個人でも法人でも誰でもなることができます(但し、未成年者、成年被後見人及び被保佐人は受託者になることはできません)。なお、改正信託法(※1)により、破産者も受託者になることが可能になりました。

※1 改正信託法(=現在の信託法、新信託法ともいいます)は、2007年(平成19年)9月30日に施行され、これに伴い信託業法や信託税制も整備されました。これにより信託の自由度が高まり、信託がもつ財産管理機能の有効な活用を模索する動きが活発化してきています。

<柔軟性と多様性>

信託を設定するにあたり、遺言又は契約書の中で、どの資産を、どのような方法で、誰の何のために、いつまで行うか等をきちんと決める必要があります。

そして財産を託された受託者は、その目的・管理方法等に従って、受益者のために財産を管理・運用・処分することになりますが、その目的・管理方法は、あくまで委託者のニーズに即した自由な意思に基づきますので、「代理(委任)契約」や制約の多い「成年後見制度」などの財産管理手段にはない「柔軟性」と「多様性」があると言えます。

<信託の権利転換機能>

資産承継を目的とする個人信託(家族信託)においては、信託の持つ機能のうち最も重要な機能は、「権利転換機能」であると言うことができます。

信託の設定により、委託者の財産は受託者が管理・保有することになりますが、その一方で、受益者は信託財産から給付を受ける権利(=受益権=元本受益権+収益受益権)を取得します。

つまり、受益者の権利は、固有財産の絶対的“所有権”ではなく、“受益権”へと転換されることになります。これが、「権利転換機能」と呼ばれるものです。

信託のこの機能こそが、民法上で無効とされた“後継ぎ遺贈”を可能し、様々なニーズに柔軟に対応できる仕組みを構築可能としたのです。

例えば、本来、所有者Aがその遺産を固有の所有権として相続人Bにさせると、Bは受け取った遺産を、以後は自分の固有の財産として自由に処分することができます(言い換えると、Bが承継した財産を誰に相続させるかは、Bの意思でしか実現できません)。

しかし、信託スキームを利用することで、Bは、固有の所有権ではなく“信託受益権”という権利を相続することになりますので、Bが死んだ後に誰に相続されるかは、Aが自由に決めることができるのです。

<信託を設定する方法(信託行為)>

前述のとおり、信託の仕組みを利用するには、遺言又は契約書の中で信託の内容を決めなければなりませんが、この内容を決める法律行為を「信託行為」といいます。

「信託行為」には、次の3つの方法があります。

①遺言による信託(信託法3条2項)※2

②委託者と受託者の間で交わす信託契約による信託(信託法3条1項)

③自己信託(信託法3条3項) ※3

※2 これを通常、法律用語で「遺言信託」と言いますが、世間一般的には、信託銀行等が取り扱う≪遺言書作成指導サービス+遺言書保管サービス+遺言執行サービス≫を総称したサービス商品名として「遺言信託」という言葉が使われているので大変紛らわしいです。

※3 委託者自身が受託者となり、自己の財産権を他人(受益者)のために管理・処分・給付等を自らすべき意思表示(宣言)を一定の手続き(公正証書等)により行う信託。「信託宣言」ともいいます。

民事信託とは

信託の定義は、前に述べたとおりですが、受託者が信託報酬を得るために行うものかどうかという観点から、2つに分類することができます。

一つは、「商事信託」といい(「営業信託」ともいいます)、受託者が信託報酬を得るために業務として行う信託で、信託業法の制約の下、信託銀行や信託会社が行うものを指します。

もう一つは、「民事信託」といい、商事信託とは反対に、受託者が信託報酬を得ないで行う信託(=非営利信託)で、信託業法の制限を受けませんので、受託者は個人でも法人でも誰でもなることができます。

個人信託とは

信託と一口に言っても、様々な目的・形態があります。

そのため、その目的・形態・信託財産の種類・受託者等により様々な分類ができます(公益信託と私益信託;投資信託や貸付信託;金銭信託や不動産信託;自益信託と他益信託;目的信託;自己信託;事業信託…等)。

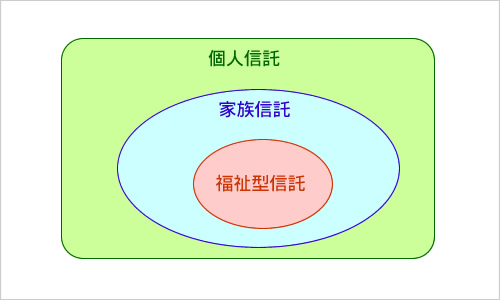

多種多様な分類方法の中、委託者が個人であるか法人であるかにより区分することがあり、個人が委託者となり自分の財産を信託する仕組みを「個人信託」といいます(もう一方は「法人信託」です)。

従来の“個人が委託者となる信託”のイメージは、投資信託や不動産信託等の投資・運用を主目的とするものが強いかもしれません。

しかし、ここでいう「個人信託」は、次章でご説明する「家族信託」や「福祉型信託」を主に想定した言葉として使用しております。

家族信託・福祉型信託とは

“個人が委託者となる信託”のうち、自己の死亡後の相続税対策・資産承継対策・事業承継対策のため、あるいは自己又は遺される家族の生活保障のための財産管理を目的とした信託を指して「家族信託」と呼びます。

さらに、家族信託の中でも、「高齢者や障がい者等の生活支援のための財産管理」として利用する信託の仕組みを「福祉型信託」と呼びます。

福祉型信託は、2007年(平成19年)9月30日に施行された改正信託法により、高齢化社会のニーズに対応する新しい社会的インフラとして、成年後見制度を補完するため、あるいは成年後見制度では対応できない部分を補うための財産管理の仕組みとして注目されています。